Életbiztosítás útmutató

- Írta: Veres Patrik

- publikálva: 2022. március 30.

- frissítve: 2024. január 04.

- Olvasási idő: 32 perc

Életbiztosítással garantálhatod, hogy a családod ugyanolyan életszínvonalon élhet tovább akkor is, ha veled történik valami és kiesik a jövedelmed. Védelem halál, rokkantság vagy baleset esetén, és használhatod megtakarításként is. Melyik életbiztosítás lehet számotokra a megfelelő?

Keressen egy életbiztosítás szakértő Elolvasom a cikketMilyen biztosítás az életbiztosítás?

Az életbiztosítás halál vagy rokkantság esetén fizet nagy összeget a családodnak. Tehát abban segít, hogy azok, akikről gondoskodni akarsz halálod vagy rokkantságod után, ne maradjanak pénz nélkül. Ha veled történik valami súlyos eset, a biztosító kifizeti a biztosítási szerződés alapján megállapítot összeget (ez akár több tízmillió forint is lehet). Ezért a biztonságért cserébe te rendszeresen biztosítási díjat fizetsz a biztosítónak.

Ezért jó, ha van életbiztosításod ✅️

Ha családos vagy 👨👩👧👦

Tanácsadásunk során leggyakrabban az alábbi helyzetre keressük az ideális életbiztosítási megoldást:

-

Kiesik az a bevétel, amit eddig te biztosítottál a családodnak, ha te meghalsz vagy lerokkansz.

-

Továbbra is kell fizetni viszont a rezsit, törlesztőt, mindennapi kiadásokat.

-

Fizetni kell a taníttatást, különórákat, ruhákat, ennivalót, szórakozást a gyerekeknek, ha vannak.

-

Ráadásul, ha lerokkantál és ápolásra szorulsz, téged is el kell látni. Ez szintén időbe és pénzbe kerül.

Szerinted a társad képes lesz egyedül helyt állni a fentiekben?

Valószínűleg sokkal többet kellene dolgoznia azért, hogy azt, amit eddig együtt teremtettetek elő, visszapótolja a bevételekben, ha meg akarja őrizni azt az életszínvonalat amit megszoktatok (de még akkor is többet kell dolgoznia, ha csökkentené).

Ha viszont a család egyetlen keresője kénytelen sokkal többet dolgozni, annak a család többi (kisebbik) tagjai isszák meg levét, hiszen ilyenkor lenne a legnagyobb szükség az érzelmi támaszra, az együttlétre.

Nézzük meg például egy vállalkozó esetét. Sajnos a magyar cégvezetők jelentős részére igazak az alábbiak:

- a magasabb stressz miatt könnyebben alakulhat ki szív- és érrendszeri megbetegedés és rákos megbetegedés (a magyarok sajnos egyébként sem az egészséges életmódjukról és a magas várható élettartamról híresek).

- a cégutódlás egyáltalán nem megoldott és kihívást jelent a legtöbb magyar vállalkozásnál.

Tehát emberünk felépített birodalmát nagy eséllyel más nem tudja eredményesen továbbvinni (hiszen nincsenek kijelölt utódok felkészítve), ugyanakkor ez a vezető jobban ki van téve a magasabb stressz miatt korai megbetegedéseknek. Ha ilyen helyzetben következik be egy sajnálatos tragédia, lesz a családnak elég forrása talpra állni?

⬆️ Ezekben az esetekben segít egy jól megválasztott életbiztosítás. Ha bekövetkezik a legrosszabb, a családod akár több tízmillió forintot is kaphat. Akkora összeget, ami például elég

-

Akár egy lakáshitel teljes visszafizetésére

-

Lakásvásárlásra

-

Az egyetemi tandíjak fedezésére

-

Befektetésre, aminek a hozamai később stabil bevételi forrást jelenthetnek

-

A mindennapi kiadások éveken át tartó fedezésére

Az életbiztosítás egy szolgáltatás és kedvezményezettet kell kijelölnöd, aki jogosult a bizotsítási összegre a halálod esetén. Ez azt jelenti, hogy a biztosítási összeg nem része a hagyatéki tárgyalásnak. Mi ennek az előnye? A hagyatéki eljárás akár hónapokig is eltarthat, mire az örökösök látnak valamit az örökségből. A biztosító viszont akár napokon belül fizet, ha a dokumentumok rendben vannak.

Melyik életbiztosítás illik hozzád?

Nincs időd alaposan megismerni a cikk alapján az életbiztosításokat? Mi mindenképp azt javasoljuk, hogy szánj erre időt, de egy kis segítségként Krasznai Dávid, a GRANTIS pénzügyi szakértője röviden összefoglalja a lenti videóban az életbiztosítások típusai. Ha meghallgatod, tudni fogod, melyik lehet számodra megfelelő. Ez után már csak a téged érdeklő biztosításról kell olvasnod a cikkben.

Az életbiztosítás fajtái

Az életbiztosítások ugyanakkor ma már jóval többet is nyújthatnak neked a haláleseti védelemnél. Például megtakaríthatsz általánosan vagy célzottan nyugdíjra, de akár kifejezetten a temetési költségek finanszírozására is köthetsz biztosítást, ha biztosra akarsz menni ezen a téren.

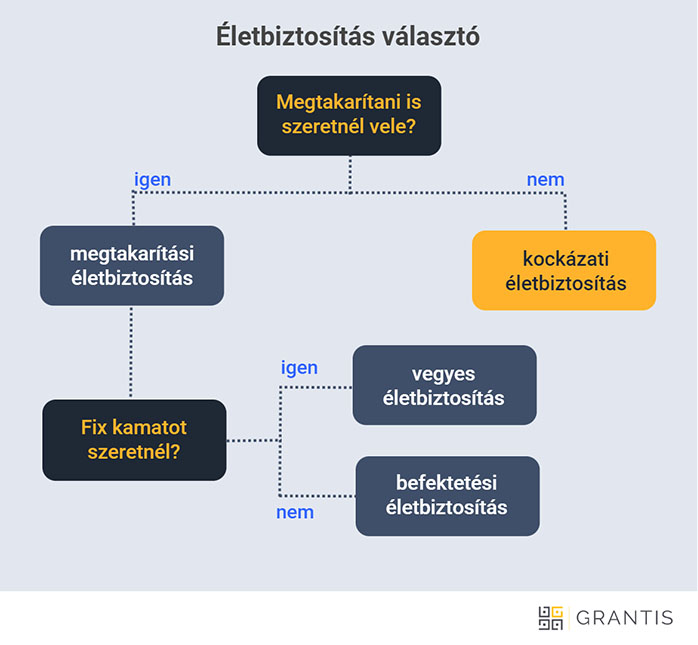

Ahogy itt láthatod, különböző célokhoz különböző életbiztosítások lehetnek megfelelőek:

- Kockázati életbiztosítás

- Vegyes / klasszikus / hagyományos életbiztosítás

- Befektetési egységekhez kötött (unit-linked) életbiztosítás

- Nyugdíjbiztosítás

- Járadékbiztosítás

- Elérési biztosítás

- Term-fix életbiztosítás

- Temetési avagy kegyeleti biztosítás (időskori biztosítás)

- Csoportos életbiztosítás

- Egészségbiztosítás

ábra: Grantis

Nem élet-ági biztosítások

- Balesetbiztosítás

- Hitelfedezeti biztosítás

- Utasbiztosítás

- Munkanélküliségi biztosítás

Nem tudod pontosan, milyet keresel? Segítünk!

Kockázati életbiztosítás

A kockázati vagy más néven haláleseti életbiztosítás egy olyan biztosítási szerződés, amelyben a biztosítótársaság megfelelő díj ellenében arra vállal kötelezettséget a szerződővel szemben, hogy a biztosított halála esetén a kedvezményezett(ek) számára kifizeti a haláleseti összeget.

Ez a gyakorlatban azt jelenti, hogy ha kötsz egy kockázati életbiztosítást, akkor meg kell jelölnöd egy haláleseti kedvezményezettet, aki lehet az élettársad, házastársad vagy akit jónak látsz. Ha meghalsz, akkor a biztosító hagyatéki eljáráson kívül kifizeti az általad megjelölt kedvezményezetteknek a biztosítási összeget.

Ha az a kérdés foglalkoztat, hogy az életbiztosítás halál esetén mennyit fizet, akkor erre azt tudjuk válaszolni, hogy attól függ, mekkora összegre szerződtél, de a kockázati életbiztosítás térítési összege akár 10-20 millió forint is lehet.

Ne menj el az előny mellett, hogy a biztosítás kifizetése a hagyatéki eljáráson kívül történik. A hagyatéki eljárás akár hónapokig is eltarthat, és addig a bank minden vagyonodat zárolja, így a családtagok még a temetés költségeit sem finanszírozhatják a pénzedből (pedig ilyenkor lenne a legfontosabb a gyors anyagi segítség). A kockázati életbiztosítások külön jogi kategóriába esnek, szolgáltatásnak minősülnek, így ha van megjelölt kedvezményezett, akkor akár két hét alatt hozzájuthatnak a pénzhez az általad megjelölt személyek.

A kockázati életbiztosítások által nyújtott védelem nem lép azonnal életbe, mivel így könnyebben vissza lehetne vele élni, ami biztosítási csalásnak minősülne. Meg kell várni, amíg letelik az űgynevezett várakozási idő. Ez jellemzően több hónap, ami biztosítónként eltérő. A kockázati életbiztosítás csak ezután bekövetkező halálesetre fog térítést fizetni.

Ha a hozzád illő kockázati életbiztosítást keresed, érdemes kockázati életbiztosítás kalkulátort használni hozzá, hogy el tudd dönteni, melyik éri meg legjobban ár-érték arányban. Egy kockázati életbiztosítás kalkulátor megmutatja, hogy mekkora rendszeres díj mellett mekkora biztosítási összegben lehetne részed káresemény bekövetkeztekor, be tudja kalkulálni a kiegészítő biztosításokat, családi kedvezményeket és egyéb díjkedvezményeket, így mindenképp javasolt a használata.

Életbiztosítás 65 év felett – megéri?

Egy hagyományos kockázati életbiztosítás díja folyamatosan drágul, ahogy egyre idősebb leszel és megnőnek az egészségügyi problémák esélyei. Éppen ezért a legtöbb biztosítónál – ha van is mód kötni – nagyon drága lenne egy ilyen szerződés. A problémát az úgynevezett kegyeleti vagy temetkezési biztosítások oldják fel, amelyeket kedvezőbb biztosítási díj mellett vehetsz igénybe. A biztosítás fedezi a méltóságteljes búcsú költségeit például, de a térítés jellemzően szabadon felhasználható. Több biztosító is eltekint a díjtól 80-85 éves kortól, tehát onnantól nem kell fizetni. Fontos, hogy várakozási idő itt is van, ami akár több év is lehet egyes biztosítóknál (ám ekkor is vannak olyan kockázatok, amikre térít a biztosító, ha bekövetkezik). Részletesen is írtunk a kegyeleti biztosításokról.

Kiegészítő biztosítás életbiztosítás mellé

Előfordulhat, hogy az alapbiztosítás nem teljesen felel meg az igényeidnek. Ebben az esetben kiegészítő biztosítást köthetsz az életbiztosításod mellé, például:

- a kockázati védelmet kiterjesztheted a családodra (családi életbiztosítás),

- kiegészítő betegségbiztosítás,

- kiegészítő balesetbiztosítás,

- kiegészítő egészségségbiztosítás.

Ahogy azt a biztosítók listájánál láthatod, vannak, akik alapértelmezetten egy komplex csomagot kínálnak, ami élet- és balesetbiztosítás is egyben.

Tipp: szakértő bevonásával érdemes mérlegelni, hogy külön-külön érdemes összeválogatnod a biztosításokat, vagy egy alapbiztosítás mellé érdemes megkötnöd a kiegészítő biztosításokat. Általános igazság nincs, ki kell számolni, hogy ár-érték arányban melyik érheti meg jobban.

Csoportos életbiztosítás

A csoportos életbiztosítás egy kockázati életbiztosítás, amit nem egy magánszemély köt meg, hanem a szerződés a biztosító és egy társaság (vállalat, bank stb.) közt jön létre. A biztosításhoz csatlakozó személyek lesznek a biztosítottak. Leggyakrabban munkáltatói béren kívüli juttatásként vehető igénybe.

Csoportos biztosítás lehet még a családi egészségbiztosítás, a családi balesetbiztosítás vagy a kockázati életbiztosítás kiterjesztése a családtagjaidra.

Megtakarításos életbiztosítás

Az életbiztosítás megtakarítás is lehet egyben, ami így nem kizárólag arra szolgál, hogy haláleset vagy rokkantság esetén fizessen a biztosító.

A megtakarításos életbiztosítások lényege, hogy a kockázati védelem mellett megtakarítasz, rendszeresen teszel félre olyan eszközökbe a biztosításon belül, ami hozamot csinál neked. Tehát rendszeresen félrethetetsz és az összeget később te még életedben vagy az általad megjelölt kedvezményezett felhasználhatja. Két nagyobb fajtáját szokták választani ügyfeleink:

- a garantált kamatot fizető, minimum lejárati összegű vegyes életbiztosítást,

- és a változó hozamú befektetési egységekhez kötött életbiztosítást.

A megtakarításos életbiztosítás akkor lehet jó megoldás, ha legalább 10-15 évig tervezel megtakarítani. Egy nagyon részletes útmutatóban összefoglaltuk neked, hogy miért érdemes ilyen hosszú időtávban gondolkodnod, ha az életbiztosítás megtakarítás része is érdekes lehet számodra, de itt is megmutatjuk a legfontosabb jellemzőket.

Egy megtakarításos életbiztosítás esetében nem csak a kockázati fedezetek díját fizeted majd, hanem rendszeresen befizetsz a megtakarításra is. Attól függően, hogy milyen megtakarítási portfóliót akarsz összeállítani – ebben egy pénzügyi tanácsadó vagy az úgynevezett mintaportfóliók is segíthetnek – a biztosító eszközalapokban helyezi el a megtakarításra szánt befizetésedet.

Az eszközalapok gyakorlatilag úgy működnek, mint a befektetési alapok. A befizetett pénzedet a biztosító az általad meghatározott arányban az eszközalapok befektetési egységeire váltja. A befektetési egységeken keresztül több tucat vagy akár több száz cég részvényeiből.

Hogy működik a megtakarításos életbiztosítás kalkulátor?

A GRANTIS megtakarításos életbiztosítás kalkulátora a költségek szerint (TKM), a választható megtakarítási portfóliók száma szerint vagy az ügyfélértékelések száma szerint sorrendbe állítva listázza a megtakarítási életbiztosításokat.

A listában megjelenik a biztosító neve, logója, a biztosítón belüli ajánlat neve (egy biztosítón belül több konstrukció is előfordulhat), a választható befektetési portfóliók száma, a teljes költségmutató (TKM) minimum és maximum értéke, a GRANTIS ügyfelei által adott értékelések átlagpontszáma, ugyanitt a szöveges visszajelzéseik is elolvashatóak. A megtakarításos életbiztosítás kalkulátorban bármelyik ajánlatra kattintva egyszerűen összehasonlítást is lehet kérni az általad választott ajánlatokból.

Vegyes életbiztosítás

A vegyes életbiztosítás (más néven klasszikus vagy hagyományos életbiztosítás) egyszerre megtakarításos és kockázati életbiztosítás is, ettől “vegyes”. A megtakarításos rész úgy működik, hogy a biztosító garantál egy szerződéses összeget, amit a futamidő végén mindenképp kifizet, éppen ezért szokás fix vagy garantált kamatos életbiztosításnak is nevezni. Befektetési szempontból ez egy kockázatmentes megoldás. Valójában a hozam nem teljesen fix, mivel a biztosító teljesítményétől függően egy megadott értéknél több lehet, de kevesebb nem.

Mivel a biztosítónak mindenképp ki kell fizetnie egy minimum összeget, ezért a vegyes életbiztosításoknak van egy olyan hátránya, hogy a befektetési politikájuk nagyon óvatos, ami a gyakorlatban azt jelenti, hogy alacsony hozamokra lehet csak számítani.

Befektetési egységekhez kötött életbiztosítás

A megtakarításos életbiztosítások technikailag hasonlítanak a kockázati életbiztosításokhoz abban, hogy életvédelmi funkciót is ellátnak, mivel haláleseti és rokkantsági térítést is tartalmaznak. Ugyanakkor a megtakarításos életbiztosítások fő célja a befektetés általi tőkefelhalmozás.

A befektetési egységekhez kötött (unit-linked) életbiztosítás (más néven megtakarítással kombinált életbiztosítás) esetében a hozam nem garantált, ugyanakkor nagyobb hozampotenciállal bírhat, mint a banki lekötések vagy az állampapírok.

Egyszeri díjas életbiztosítás

Megtakarításos életbiztosítások esetében megkülönböztetünk egyszeri díjas és rendszeres díjas konstrukciót. Egyszeri díjasnál jellemzően egy nagyobb összeget szoktak befektetni, míg a rendszeres díjas életbiztosításoknál havonta egy kisebb összeget tesznek félre a megtakarítók.

Nyugdíjbiztosítás

A nyugdíjbiztosítás egy olyan életbiztosítás, ami mellé adókedvezmény jár, és a lejárati idő egybeesik a nyugdíjjogosultság megszerzésével.

Hagyományos nyugdíjbiztosítás

A hagyományos nyugdíjbiztosítás csak annyiban tér el a hagyományos életbiztosításoktól, hogy a futamidő lejárta mindig egybeesik a nyugdíjjogosultság megszerzésével, ami lehet a nyugdíjkorhatár elérése (65 év) vagy a Nők 40 kedvezmény igénybevétele. Továbbá az éves befizetések 20%-a visszaigényelhető az szja-ból (évente maximum 130 000 forintig jár az adójóváírás).

Befektetési egységekhez kötött nyugdíjbiztosítás

A befektetési egységekhez kötött nyugdíjbiztosításokról ugyanaz mondható el, mint az előzőekben ismertetett hagyományos nyugdíjbiztosításokról: ugyanúgy működik, mint a nem nyugdíjcélra kötött társa, a befektetésekkel kombinált életbiztosítás, csak a futamidő hosszában és a 20%-os, évi akár 130 000 forintos adójóváírásban tér el tőle.

Nyugdíjcélra keresel megtakarítást? Kérj személyre szabott összehasonlítást!

Járadéktípusú életbiztosítás

A járadékbiztosítás lényege, hogy a befizetett pénzért cserébe életjáradékot kapsz egy meghatározott időn keresztül, ami akár tarthat a halálodig is, de tovább nem.

Milyen életbiztosításokat kínálnak a biztosítók?

Összegyűjtöttük a biztosítók életbiztosítási portfólióját. Ezek között akad tisztán kockázati, de annál több megtakarítási életbiztosítás is, amiken belül gyakran van garantált és befektetési egységekhez kötött is. Egy részük egyszeri díjas, más részük rendszeres megtakarítás. A befizetések többségét forintban kell teljesíteni, de deviza is elérhető, leginkább euróban, ritkábban dollárban. Az életbiztosítások speciális típusaként tekintélyes részt tesznek ki a nyugdíjbiztosítások, ezeket szintén összeszedtük, bár ezekkel külön cikkben is foglalkoztunk.

Aegon életbiztosítás

Az Aegon Vitál Max egy kockázati életbiztosítás, ami 18 és 70 év között, 5-40 évre köthető, a nem-dohányzókat és jó egészségi állapotúakat kedvezőbb díjakkal ösztönzik. Gyermekekre is megköthető a kiegészítő biztosítás, amiből egyébként 24-féle megtalálható náluk. A biztosított szülő halála esetén, akinek egy évnél nem idősebb gyermeke vele egy háztartásban él, az alapbiztosításon felül további 10 százalékot fizetnek (minimum 1 000 000 forintot, de maximum 3 000 000 forintig).

Az Aegon Gondoskodás egy élethosszig tartó életbiztosítás, ami a szerződéskötés utáni két éven belüli baleseti halálnál a teljes összeget kifizeti, végstádiumú betegségnél a biztosítási összeg 95 százaléka előre felvehető. Két év után bármilyen halálesetnél a teljes biztosítási összeget kifizetik a kedvezményezetteknek.

A Jövőtervező életbiztosítás egy vegyes életbiztosítás, azaz egyszerre nyújt kockázati védelmet és funkcionál megtakarításként, ráadásul egy meghatározott minimum kamatot fizet, azaz garantált lejárati összeggel bír, ami több lehet, de kevesebb nem.

Az Aegon Relax Bázis és az Aegon Relax Plusz egy vegyes típusú nyugdíjbiztosítás. Az Aegon Relax Bázis a futamidő végéig legalább 1 százalékos kamatot garantál, illetve az efelett elért többlethozam 100 százalékát jóváírja az ügyfeleinek. Mivel ezek nyugdíjbiztosítások, így a 20 százalékos adójóváírást is igénybe lehet velük venni.

Az Aegon Multitrend életbiztosítás egy befektetési egységekhez kötött életbiztosítás, aminél a belépési életkor 18 és 90 év között van. A befektetési portfólió széles, amik mögött olyan alapkezelők állnak, mint a J.P. Morgan, a Fidelity Investments vagy az Aegon Alapkezelő, ami négyszer nyerte el az Év Alapkezelője címet.

Az Aegon Jövőkép életbiztosítás az Aegon Multitrendhez hasonlóan egy befektetési egységekhez kötött életbiztosítás, ám ennél a belépési életkor 16-70 év, és a kilépési kor legfeljebb 75 év. Jelenleg három évre szóló ajándék közlekedési baleseti halál kiegészítő biztosítás jár mellé egymillió forint értékben.

Az Aegon Prémium négy altípusból áll: Aegon Exclusive Plusz Életbiztosítás, Aegon Premium Selection Életbiztosítás, Aegon Prémium Platinum EUR Életbiztosítás, Aegon Prémium Platinum USD Életbiztosítás. Ezeket a prémium és privát ügyfeleiknek ajánlják.

Allianz életbiztosítás

Az Allianz kínálatában megtakarítási, befektetési típusú életbiztosításokat találunk.

Egyféle vegyes életbiztosítást lehet választani, ez a HozamMax életbiztosítás, ami egy egyszeri díjas életbiztosítás, és 10 éves időtartamra köthető. Legalább 1 000 000 forinttal lehet megkötni, amit egy összegben kell megfizetni. A szerződés a futamidő alatt bármikor visszavásárolható.

A befektetési egységekhez kötött életbiztosítások között három van: az Allianz Gondoskodás Program (a sima verzió és a Plusz), az Allianz Életprogram (egyéb verziói: Allianz Bónusz Életprogram, Egyszeri díjfizetésű Allianz Életprogram) és ennek az eurós verziója.

Nyugdíjbiztosításból háromfélét lehet náluk kötni: Nyugdíj záradékos Allianz Életprogram, Nyugdíj záradékos Allianz Bónusz Életprogram és Nyugdíj záradékos egyszeri díjfizetésű Allianz Életprogram.

BNP Paribas Cardif biztosítás

A BNP Paribas Cardif biztosító életbiztosítást nem kínál, azonban balesetbiztosítást, hitelfedezeti biztosítást és számlavédelmi és jövedelembiztosítást igen.

CIG Pannónia életbiztosítás

A CIG Pannónia váratlan helyzetekre egy olyan kockázati életbiztosítást kínál, ami nem megtakarítás vagy más is egyben, ez a Pannónia Bárka Élet- Baleset- Egészségbiztosítás.

A vegyes életbiztosítások között a Pannónia Mentor Életbiztosítás jöhet szóba. A befektetési egységekhez kötött életbiztosítások között több terméket is találunk, ilyen a Pannónia Esszenciaᴱ Befektetési Életbiztosítás, a Pannónia Klikk Életbiztosítás, a Pannónia Gravisᴱ Egyszeri Díjas Életbiztosítás és ennek az eurós fajtája.

A nyugdíjbiztosítások között többnyire az előbb felsoroltak nyugdíjra szabott verzióját találhatjuk meg.

Generali életbiztosítás

A Testőr élet-, egészség-, balesetbiztosítás jelenti a Generalinál a nem megtakarítási típusú életbiztosítást, ami tisztán kockázati jellegű.

Megtakarítások között a MyLife egyszeri díjas életbiztosítás az egyösszegű, egyszeri befizetésekre való, aminél a minimum összeg 1-3 éves tartamra 500 000, 4 éves vagy annál hosszabb tartamra 200 000 forint. Ezen kívül eseti díjat is lehet befizetni, ami minimum 10 000 forint. Eszközalapok közül lehet választani, vagyis befektetési egységekhez kötött.

Rendszeres megtakarítások között már nagyobb a választék életbiztosítások terén. Az egyik ilyen a MyLife, valamint MyLife Extra élethosszig tartó életbiztosítások, illetve a MyLife Prémium. Mindhárom befektetési egységekhez kötött.

Grawe életbiztosítás

A Grawe kockázati életbiztosítását 15 és 70 éves kor között lehet igénybe venni, 65 év felett azonban orvosi vizsgálatot írnak elő. A biztosítási tartama minimum 1, maximum 45 év.

Megtakarítási típuson belül csak vegyes életbiztosítások érhetőek el, ezeket a Biztosító nevezi halálesetre és elérésre szóló (vegyes) életbiztosításoknak, de rögzített határidejű (term-fix) életbiztosításnak is. Az egyes termékeket GAW és GDW kódokkal látták el, ezeknél összesen hat típusból lehet választani. Ezek egy része nyugdíjbiztosításként is megköthető.

Groupama életbiztosítás

A Groupama kockázat életbiztosításai közé tartozik a Releva Kockázati Életbiztosítás, ennél a várakozási idő 6 hónap haláleseti térítésnél, és egyébként már egyéves kortól bevonható gyermek is a védelmi csomagba. De itt van még a Revita kockázati életbiztosítás is, amit akár 80 évesen is megköthetsz, és nincs kockázatelbírálás. Ezen belül is több csomagból lehet választani (Mentor, Aktív, Y, Família).

A megtakarítási célú életbiztosítások között olyanok vannak, mint az Inspira Életív, ami befektetési egységekhez kötött. Ezzel szemben több garantált kamatú vegyes életbiztosítás is megköthető a Groupamánál, úgy mint a Balansz Invent (egyszeri díjas), a Balansz Senior vagy a Next Megtakarítási életbiztosítás. Ezek között több olyan is akad, ahol most évi bruttó 5% garantált hozamot kínálnak. A Next esetében díjátvállalást is lehet igényelni kiegészítő biztosítással, ami azt jelenti, hogy betegség vagy baleset miatti munkahelyvesztés esetén 6 hónapon keresztül a Biztosító átvállalja a díjfizetést.

Aki nyugdíjbiztosítást keres, az megtalálja az előzőekben felsorolt egyes biztosítások nyugdíjra kialakított típusát, úgy mint a Balansz vagy a Next nyugdíjbiztosításokat, de pluszban itt van még az Életív Nyugdíjbiztosítás is.

MetLife életbiztosítás

A MetLife kockázati életbiztosítása a MetProtect, aminél azt javasolják, hogy családfenntartóként az éves jövedelem tízszeresét érdemes megkötni biztosításként. Ezen kívül gyermekeknek (Junior) és cégeknek szóló csomagjuk van.

A megtakarítási célú biztosítások között általános megtakarítást (MetLife Manhattan) és nyugdíjbiztosítást (MetLife Nyugdíjprogram) találunk. A Manhattan előnye, hogy forintos és eurós verzióban is elindítható havi 10 000 forinttól vagy havi 400 eurótól.

NN életbiztosítás

Az NN Biztosító két életbiztosítást kínál. Az Amulett a klasszikus haláleseti térítést fizető életbiztosítás, míg a Maraton életbiztosítás inkább egy kegyeleti biztosítás, mivel az idősebbekre pozícionálták, 49 és 75 év között köthető.

Az NN Baleseti felépülés biztosítása – ahogy a neve is mutatja – egy balesetbiztosítás.

Az NN Életút program egy betegbiztosítás (más néven összegfinanszírozó egészségbiztosítás), ami pénzbeli és bizonyos esetekben orvosi szolgáltatásokat nyújt.

Természetesen az NN-nél is érhetőek el megtakarítási típusú életbiztosítások. Garantált életbiztosítás a Talizmán és a Patrónus. Befektetési egységekhez kötött (unit-linked) életbiztosítás, és ebből egyszeri díjas a Vista (eurós megtakarítás) és a Visio (forintos); rendszeres díjas az Életkapu program, a Vista (eurós) és a Visio (forintos).

Nyugdíjbiztosítások között a Motiva három típusát találjuk: garantált, rendszeres díjas; befektetési egységhez kötött rendszeres díjas; befektetési egységhez kötött egyszeri díjas.

OTP életbiztosítás

Az OTP Bank életbiztosítási kínálatát a Groupama Biztosító szolgáltatja, lásd feljebb, de más nevet és tartalmat kaptak: Védelmező személybiztosítás, Easy befektetéssel kombinált élet- és nyugdíjbiztosítás stb. Az OTP Bankon keresztül megkötve ezeknek gyakran feltétele az OTP-s bankszámla megléte.

Posta Biztosító életbiztosítás

A Posta Biztosítónál többféle életbiztosítást is találunk mind megtakarítási, mind kockázati kategóriában.

A kockázati életbiztosítások közt a PostaÉletŐr érhető el, temetési biztosításként (55-től 78 éves korig) a PostaÖrökhagyó temetkezési célú folyamatos díjas életbiztosítást kínálják.

A megtakarítási életbiztosítások esetében a PostaSzemünkfénye, a PostaMozaik Megtakarítás és a PostaHaszonŐr 2.0 (egyszeri díjas) közül lehet választani.

Egy nyugdíjbiztosításuk van, a PostaNyugdíj Aranytartalék, ami egy folyamatos díjas unit-linked nyugdíjbiztosítás.

Signal Iduna életbiztosítás

A Signal Iduna kínálatában két kockázati életbiztosítás érhető el: a Signal Életbiztosítás és a Védőszárny.

Ezen kívül szintén kettő befektetéshez kötött (unit-linked) életbiztosítást kínálnak: az Előrelátó Programot és a Signal Jövőérték nevű életbiztosítást. Az Előrelátó Program egy egyösszegű megtakarítás, amihez legalább 200 000 forintos befizetés szükséges, a Signal Jövőérték ezzel szemben egy rendszeres díjas megtakarítás.

Union életbiztosítás

Az Union kettő hagyományos kockázati életbiztosítást kínál: Vienna Yes és Union Rizikó Extra. Az Union Mátrix egy kombinált élet- és balesetbiztosítás, míg az Union Napnyugta egy kegyeleti biztosítás az idősebb korosztálynak (50 és 80 év között köthető meg, 85 évtől díjmentessé válik).

Az Union nem foglalkozik garantált életbiztosításokkal, csak befektetési egységekhez kötött verziót találunk a kínálatukban. Ezek közé tartozik a Vienna You, az Union Nyitány, az Union Solo, az Union Go! és az Union Fix.

Ezzel szemben az Union nyugdíjbiztosításai között már fellelhető garantált forma: az Union Idill azoknak való, akik kicsit sem akarnak kockáztatni, és ez a termék alacsony, már havi 5200 forintos befizetéssel elindítható. Befektetési egységekhez kötött a Vienna Time és az Union Pezsgő Nyugdíjprogram.

Uniqa életbiztosítás

Az Uniqa kétféle kockázati életbiztosítást kínál. A Life Protect 2.0 egy évre köthető, de évente megújítható, és kritikus betegségekre szóló kiegészítő egészségbiztosítással bővíthető. A Simple Life egy klasszikus kockázati életbiztosítás, ami jutalmazza a nem-dohányzókat.

A megtakarítási célú életbiztosítások között a Life Planet Bonus életbiztosítás és a Jövőkulcs Bonus nyugdíjbiztosítás is befektetési egységekhez kötött, a Jövőkulcs Classic nyugdíjbiztosítás azonban garantált lejárati összeget kínál.

Életbiztosítást keresel, de túl sok az ajánlat? Kérj összehasonlítást!

Életbiztosítások összehasonlítása: mik lehetnek számodra a legjobb életbiztosítások?

A számos életbiztosítás láttán felteheted magadnak a kérdést: melyik életbiztosítást válasszam? Melyik való nekem? Erre nem lehet általánosságban válaszolni, mert minden az élethelyzeteden és az igényeiden múlik. A lényeg az, hogy milyen kockázatok ellen szeretnéd védeni magad, és hogy szempont-e a megtakarítás.

Mielőtt egy független szakértővel vizsgálnád meg, hogy mik lehetnek a te céljaidhoz illő megoldások, érdemes néhány szempontot alaposabba körüljárnod, befolyásolják majd a döntésedet.

Hogyan érdemes összeválogatni a biztosításokat?

Gyakran előfordul, hogy egyszerre több célod is van az életbiztosítás kötésével. Ilyenkor meg kell fontolni, hogy olyan konstrukciót keresel, ami egyszerre megoldás minden problémádra, vagy több konstrukciót kombinálsz. Erre sincs univerzális válasz, érdemes tehát szakértő segítségét kérni a kérdésben.

Csak egy példa, hogy miért érdemes inkább tanácsadóval egyeztetned: több ezer forintot spóroltunk már ügyfeleknek csak azzal, hogy a meglévő életbiztosításaikat és a mellé kötött kiegészítő biztosításokat összeállítottuk több biztosításból úgy, hogy az új konstrukció olcsóbb lett, de a szolgáltatás értéke nem változott vagy éppen nőtt is.

Ehhez azonban arra van szükség, hogy alaposan ismerd a biztosítók ajánlatit és pontosan tudd, melyikkel mire van lehetőséged. A mi szakértőink napi szinten foglalkoznak ezekkel a biztosításokkal, ezért tudják „összelegózni” neked az ideális de költséghatékony biztosítást.

Életbiztosítás árak, díjak

Nem mindegy például, hogy mekkora lesz a biztosításod rendszeres díja, amit majd fizetned kell. A kockázati életbiztosítás havi díja függ

- a biztosítási összegtől: minél magasabb összeget kell a biztosítónak fizetnie a halálod esetén, annál többe kerül.

- a kiegészítő biztosításoktól: ha az életbiztosításod mellé kötnél egy balesetbiztosítást vagy egy lakásbiztosítást (vagy további más biztosításokat), úgy tovább nőnek a szerződésed költségei is, de a biztosító is több kockázat bekövetkeztére térít.

- a biztosítás időtartamától: minél fiatalabban kötöd (amikor még nagyon nagy eséllyel sokáig élsz egészségben), annál olcsóbb lesz a biztosítás díja.

- az egészségügyi állapotodtól: a két legfontosab tényező, ami szinte minden biztosítónál költségbefolyásoló tényező, az a dohányzás és a meglévő betegségek. Utóbbi megléte akár a szerződéskötést is ellehetetleníti, azonban vannak olyan biztosítók, amelyeknél bizonyos meglévő betegségek nem zárják ki a biztosítás lehetőségét.

Természetesen a fentieken túl még több más szempontot is figyelembe vesz a biztosító. Egy felkészült tanácsadó abban tud neked segíteni, hogy ezeket a feltételeket, kritériumokat biztosítónként ismeri és pontosan tudja, hogy a te saját élethelyzetedben mi lehet a legeredményesebb megoldás, ezáltal segítve az életbiztosítások összehasonlítását.

Ha nagy átlagot nézünk, akkor elmondható, hogy a MABISZ 2020-as statisztikája szerint a folyamatos díjfizetésű kockázati életbiztosítások egy szerződőre jutó havi díja 11 230 forint.

A megtakarításos életbiztosítások esetében pedig a “díj” tulajdonképpen a megtakarítani kívánt összeg (amiből aztán levonják a költségeket). Ez nagyjából havi minimum 10 000 forint, ezen felül annyit teszel félre, amennyit tudsz vagy szeretnél.

Életbiztosítás felmondása

Az életbiztosítás megszüntetése esetén nem mindegy, hogy milyen jellegű életbiztosításról beszélünk. Nézzük a két fő típust!

Kockázati életbiztosítás felmondása

A kockázati életbiztosítás felmondása egyszerű: egy formanyomtatvány kitöltésével kezdeményezhető, ami aztán szankció nélkül megszűnik 30 nap múlva. Ugyanez történik, ha huzamosabb ideig nem fizeted be a díját.

Később bármikor újra megkötheted, azt viszont tudnod kell, hogy a díjakat ilyenkor újraszámolják. Ha időközben kialakult nálad valamilyen tartós betegség, az növelheti a havi díjat.

Megtakarításos életbiztosítás megszüntetése

Ha a megtakarításos életbiztosítás eléri a szerződésben foglalt lejárati dátumot, akkor megtörténik a lejárt életbiztosítás kifizetése, vagyis az összegyűlt összeget átutalja a biztosító egyben vagy havi járadék formájában (ahogy kéred).

Előfordulhat azonban, hogy nem akarod megvárni az életbiztosítási szerződés lejártát.

A visszavásárlás a megtakarításos életbiztosítás lejárat előtti felmondását és megszüntetését jelenti. A visszavásárlás a legtöbbször anyagi veszteséggel jár számodra, mivel a biztosító által kifizetett visszavásárlási érték általában alacsonyabb a biztosítási összegnél és a befizetett díjaknál, továbbá ezzel az életbiztosítási védelem is megszűnik.

A megtakarításos életbiztosítás visszavásárlásakora adófizetési kötelezettséged is van: az árfolyamnyereséged után kamatadót kell fizetni, és ha nyugdíjbiztosításról van szó, akkor az igénybe vett adójóváírásokat is vissza kell fizetni az államnak 20%-os büntetőkamattal kiegészítve.

A fentiek fényében tehát érdemes alaposan átgondolnod, hogy tényleg idő előtt megszünteted-e a megtakarításos életbiztosításodat.

Több ezer ügyféllel együtt dolgozva nálunk a GRANTIS-nál az a tapasztalatunk, hogy szinte soha nem éri meg idő előtt megszakítanod a szerződést, hiszen csak jelentős veszteségek árán teheted meg. Vannak viszont olyan megoldások egy megtakarításos életbiztosítás esetében is, amivel alacsonyabb költségek mellett férhetsz hozzá a megtakarításod egy részéhez. Ilyen például az eseti számla használata, a szüneteltetés vagy díjmentesítés.

Ezekről a megtakarításos életbiztosításhoz kötődő lehetőségekről az alábbi videóban bővebben is beszélünk:

Ha pedig nem tudod eldönteni, hogy az adott pénzügyi helyzetedben mi lenne az optimális lépés a megtakarításos életbiztosítás esetén, azt javasoljuk, hogy ülj le és beszéld át a helyzetedet a GRANTIS független pénzügyi tanácsadójával: kötelezettségek nélkül hallgathatod meg egy olyan pénzügyi szakértő meglátásait, aki nagy valószínűséggel már találkozott (és megoldott) olyan helyzetet, mint amilyenbe te magad kerültél, így számodra is hasznos nézőpontokat ismerhetsz meg, sőt, talán a legjobb megoldásban is tud segíteni.

📢 Konzultáció életbiztosítás szakértővel 📢

Gyakran feltett kérdések az életbiztosítással kapcsolatban

Mi az a TKM?

A TKM jelentése: teljes költségmutató. A TKM a jegybank (MNB) által megalkotott mutató, melynek célja, hogy egyszerűen összehasonlíthatóvá tegye az életbiztosításokat, nyugdíjbiztosításokat és önkéntes nyugdíjpénztárakat azok költségei alapján. A tőkére vetített százalékos mutatót egy, az átlagos szerződéssel közel megegyező példa alapján számolják a biztosítók. Ez alapján mondható meg, hogy egy életbiztosítás mennyire számít olcsónak vagy drágának, milyen mértékű a költségelvonás.

Mire való a biztosítási ajánlat?

A biztosításoknál jogilag az ügyfél (szerződő) tesz ajánlatot a biztosítónak, vagyis írásban jelzi, hogy a megadott személyes tulajdonságok mellett milyen biztosítást szeretne kötni, ez maga az ajánlat.

Elég nekem az alapbiztosítás?

Az alapbiztosítás az a főbiztosítás, ami önálló egységet alkot. Ez egy életbiztosítás esetében például a haláleseti térítés. Az alapbiztosítás mellé további kiegészítő biztosításokat köthetsz. Például kisállat- vagy lakásbiztosítás, balesetbiztosítás vagy biciklis biztosítás. Így a biztosításod végül szélesebb körű védelmet ad majd.

Mi történik kötvényesítés során?

Így nevezik azt a folyamatot, amikor a biztosító a kockázat-elbírálást követően pozitívan dönt, és megköti a szerződést. Ennek a végeredménye a szerződő és a biztosító közötti megállapodást igazoló okirat, vagyis a biztosítási kötvény. A kötvényt célszerű megőrizned a későbbi ügyintézéshez.

Köthetek kiegészítő biztosítást?

Az alapbiztosítás mellé a legtöbb biztosítónál köthetők kiegészítő biztosítások, amik további kockázati kategóriákban nyújtanak fedezetet. Jellemzően ilyen az életbiztosítások mellé igényelhető balesetbiztosítás, kórházi biztosítás, kritikus betegségekre vonatkozó biztosítás.

Mi az a biztosítás kockázati díj?

A biztosítási díj azon része, ami a kockázati elemeket fedezi, például a megtakarításos biztosításoknál elválik a befektetési és a kockázati díjrész. Tehát az összes rendszeres fizetendő díjad egy része megy a megtakarításodba, egy másik része pedig magára a szolgáltatás költségeire megy.

Mi az a kockázatkizárás?

Azok a biztosítási események, amiket a szerződés kizár a biztosítási fedezetből. Vagyis minden olyan káresemény, ami után nem jár térítés. Jellemzen ilyen például, ha háború vagy polgárháborús helyzet, természeti katasztrófa miatt kell a biztosítónak térítenie.

Mire jó egy életbiztosítás kalkulátor?

Az életbiztosítás kalkulátor kockázati védelem esetén megmutatja, hogy mekkora havi díjért cserébe mekkora térítést fizetne az életbiztosítás kár esetén.

Egy életbiztosítás kalkulátor viszont a megtakarítási életbiztosításokra is vonatkozhat, ebben az esetben a félretett összeg függvényében megmutatja a várható lejárati összeget, vagyis hogy mennyi pénzed gyűlne össze egy feltételezett átlaghozam teljesülése esetén. Segít a költségek (TKM) kimutatásában, összehasonlításában, sorba rendezésében.

Több életbiztosítás egyszerre köthető rám?

Igen, egyszerre több életbiztosítást is köthetsz magadra. Életbiztosítások esetén nincs túlbiztosítottsági tilalom és nincs tiltva a többszörös biztosítottság sem. Minden biztosító megtéríti a szerződésben foglalt összegeket egy káresemény során.

Mennyi idő után fizet az életbiztosítás?

Egy kockázati életbiztosítás akkor fizet, amikor a szerződésben foglalt káresemény bekövetkezik. Ezzel szemben egy megtakarításos életbiztosítás a futamidő lejárta után. Ez alól kivétel a halál vagy a 40%-ot meghaladó rokkantság, mert ezek bekötvetkeztekor is felhvehető a megtakarításos életbiztosítás.

Hány éves korig köthetek életbiztosítást?

Kockázati életbiztosítást 65 év felett a legtöbb biztosítónál már nem lehet kötni (de vannak kivételek), míg megtakarításos életbiztosításnál a 93 éves maximális belépési korra is van példa. Ugyanakkor vannak kifejezetten ilyen korú ügyfelek igényeit kiszolgáló biztosítások is, amik segítséget nyújthatnak. A biztosító előírhatja azt is, hogy lejáratkor legfeljebb hány éves lehet a biztosított.

Örökölhető az életbiztosítás összege?

Életbiztosításoknál a térítés összegét a biztosított halála esetén automatikusan a haláleseti kedvezményezett fogja kapni. Tehát a szerződés összege nem kerül a hagyatéki eljárás alá. A kedvezményezett így sokkal gyorsabban hozzájuthat a biztosítás összegéhez.

Ebben a cikkben

Tartalomjegyzék

Válaszd ki a szakértővel a számotokra legjobb életbiztosítást!

Ne érje anyagi kár a családodat, ha veled történik valami! Gondoskodj pénzügyi biztonságukról minden esetre! Szakértőnk segít kiválasztani a megfelelő életbiztosítást.

Erre olvass tovább életbiztosítás témában

Tanácsadóink

Az ő ajánlataikat mind összehasonlítottuk

Válaszd ki a szakértővel a számotokra legjobb életbiztosítást!

Ne érje anyagi kár a családodat, ha veled történik valami! Gondoskodj pénzügyi biztonságukról minden esetre! Szakértőnk segít kiválasztani a megfelelő életbiztosítást.